Flere tall og fakta sider fra NHO

De viktigste tall og trender innen handel.

Tall og trender inneholder de viktigste bransjetallene for varehandel og utgis årlig. For varehandel utgir vi i tillegg denne til enhver tid oppdaterte bransjerapporten med alltid ferske markedstall samt resultater for NHOs medlemsundersøkelse. Tall og trender oppsummerer de viktigste tallene for varehandel, men henviser til bransjerapporten der til enhver tid oppdaterte tall finnes.

Bransjeforeningen Handel er den bransjen i NHO-Fellesskapet som vokser hurtigst. Handel har i dag over 1 800 medlemmer som representerer cirka 25 000 ansatte fordelt på hele bredden av norsk varehandel. Her finner, leverandører og produksjonsbedrifter tilknyttet handel, grossister, detaljhandel, dagligvare, faghandel og håndverk sitt hjem. Å være medlem i bransjeforeningen Handel innebærer tilgang til hjelp når man trenger det innen HR og arbeidsrett, ulike nettverk både innen handel og på tvers av bransjer i NHO-felleskapet, muligheten til å være med å utforme og påvirke bransjeutviklingen for handelen, og ikke minst aktuell næringspolitikk for handelsnæringen. Næringspolitikk kan være både nasjonale rammebetingelser som har betydning for handelen, eller særskilte problemstillinger tilknyttet konkurransesituasjonen eller arbeidslivsutfordringer for en bransje innen handel.

Året 2024 ble nok et utfordrende år for handelen. Krig og usikkerhet rundt geopolitisk situasjon påvirker fremdeles. Inflasjon og høye renter står sentralt, og også kostnadsøkninger langs verdikjeden slår ut på forbrukernes kjøpekraft.

Verdikjeden i handel er i sterk endring med fremvekst av helt nye typer aktører som disrupter den tradisjonelle verdikjeden slik vi kjenner den. Aktører med sterk tilknytning til handel eller nye former for handelsforetak vokser frem, og utfordrer måten handelen tradisjonelt tenker forretningsmodell på. Denne utviklingen vil også påvirke handelen i forsterket grad fremover. Teknologi og bærekraft er sterke drivere for denne utviklingen.

Bransjeforeningen Handel arbeider kontinuerlig med en rekke aktuelle næringspolitiske saker for å sikre forutsigbare og konkurransedyktige rammevilkår for medlemmene. Fellesnevner for de fleste tema er deres tilknytning til våre strategiske pilarer: seriøst arbeidsliv, kompetanse og bærekraft.

Bransjeforeningen er blant annet opptatt av:

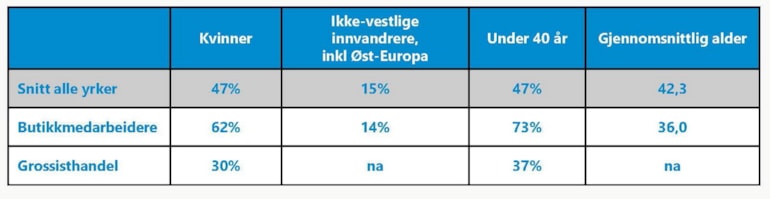

Norsk varehandel sysselsatte 384 300 i 2022 (SSB 12910) og omsatte samlet for 2 363 mrd. Det gjør næringen til landets nest største målt i antall sysselsatte, med ca 13 prosent av total sysselsetting, og tredje største næring ut fra bidrag til total verdiskapning i næringslivet, etter olje og gass og helse og omsorg.

Varehandel deles inn i 3 hovedbransjer:

I det videre vil primært detaljhandel (salg til forbrukere og husholdninger) og i noen grad engroshandel (videresalg av ferdige varer til profesjonelle brukere, herunder butikker) omtales. NHO Service og Handel med bransjeforening Handel sine medlemmer, befinner seg i disse gruppene.

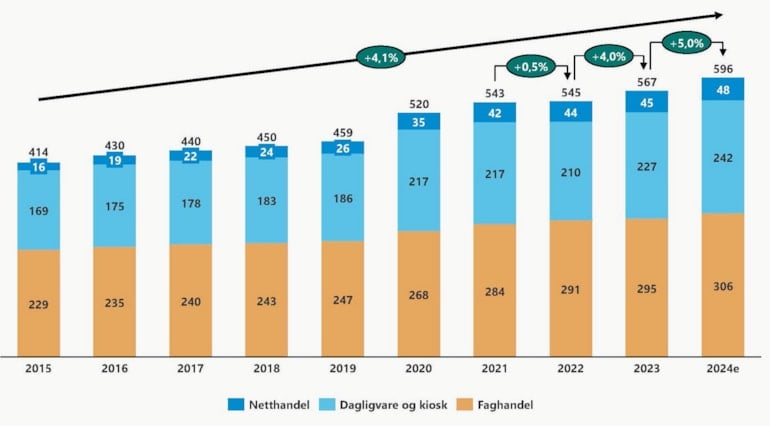

Omsetningen i Detaljhandel ekskl handel med motorvogner og bensin lå i 2024 på 596 mrd NOK

Omsetningen i Engros og agenturhandel er den største delen av varehandelen og ligger på anslagsvis 1 443 mrd NOK i siste publiserte tall fra Statistisk Sentralbyrå.

Den siste delen av varehandel som organiseres i Norges Bilbransje Forbund er Handel og reparasjon av motorkjøretøy, som omsatte for 379 mrd NOK i 2024.

Norsk detaljhandel eksklusive salg på bensinstasjoner, som er butikk- og netthandel til forbrukere, hadde en omsetning på 596 milliarder kroner i 2024 og en verdivekst på 5,0 prosent fra 2023 (SSB). Utviklingen i volum har vært negativ de seneste årene da inflasjonen har vært betydelig høyere enn verdiveksten. Dette snudde i 2024 med en volumvekst på 1,2%. Etter at forbrukerne etter pandemien vred forbruket mot tjenester igjen, samt mot kjøp i utlandet har denne effekten avtatt i 2024. Selv med høye renter har volumet økt blant annet grunnet sterk reallønnsutvikling i 2024.

Utvikling detaljhandel i Norge (Mrd NOK)

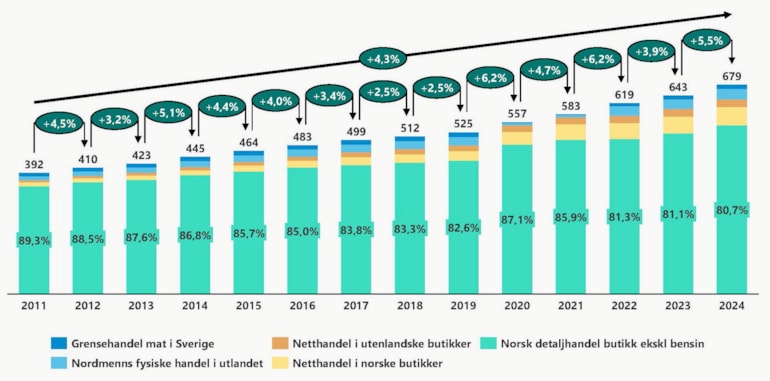

Ser man nordmenns totale varekjøp som også innebærer kjøp i utenlandske nettbutikker, grensehandel av mat samt handel i utenlandske fysiske butikker på reise økte de med 5,5% i 2024 etter en vekst på 3,9% i 2023. Andelen av nordmenns kjøp som fortsatt skjer i norske fysiske butikker er fallende, men ligger fortsatt på ca 80% selv om de andre kanalene som netthandel har en betydelig sterkere vekst. Nordmenn fysiske grensehandel er også økende etter pandemien, men ikke helt tilbake på nivåene fra før pandemien målt i volum.

Utvikling nordmenns samlede varekjøp (Mrd NOK)

Oppdaterte tall for detaljhandel finner du her

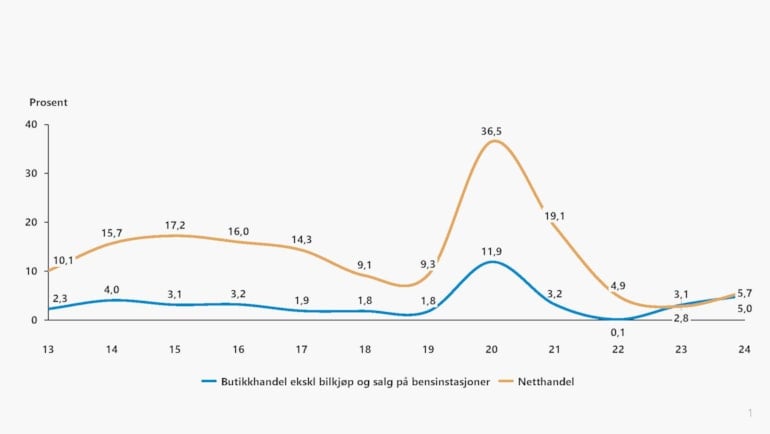

De to norske kanalene man handler i har utviklet seg godt under pandemien der netthandelskanalen har hatt den sterkeste veksten frem til 2022. Selv med sterk vekst også i butikkene har netthandelskanalen hatt enda sterkere vekst under koronapandemien. I 2023 og 2024 ser vi et likere vekstmønster etter sterke vekstrater under pandemien, men samlet er det fortsatt et mønster der netthandelen vokser sterkere enn butikkhandelen og stadig mer av handelsvolumet flyttes fra butikk og over til nettet. Dette er også en utvikling som forventes fremover i tid.

Utvikling vekstrater butikkhandel og netthandel i Norge

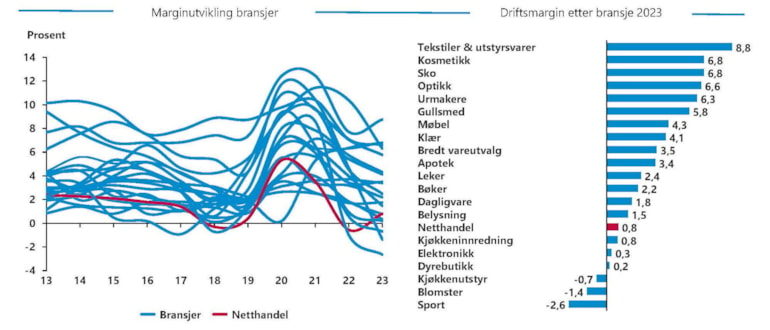

Utvikling lønnsomhet i varehandelen

Lønnsomheten i varehandelen var under press frem til pandemien, med fallende marginer. Under pandemien var veksten i omsetningen svært sterk med tosifret vekst i 2020 og vekst også i 2021. dette kombinert med at handelsbedriftene reduserte kostnader ga tidenes høyeste marginer under pandemien. Etter pandemien har marginene igjen falt tilbake mot nivåene fra før pandemien. Sterk kostnadsvekst på varer, frakt, store varelagre som må realiseres med rabatter, høye strømkostnader svak kronekurs og økte renter har alle påvirket marginene i negativ retning. Samlet sett er nå marginene nesten på nivå med det man så før pandemien.

Mens de aller fleste bransjene fikk være med på oppturen lønnsomhetsmessig under pandemien fikk tilnærmet alle bransjer reduserte marginer i 2022 og 2023. Bransjenes driftsmarginer varierer stort og de mest lønnsomme bransjene i 2023 var tekstiler og utstyrsvarer, kosmetikk, sko optikk og urmakere. Nederst på skalaen ligger sport, blomster, kjøkkenutstyr og dyrebutikker.

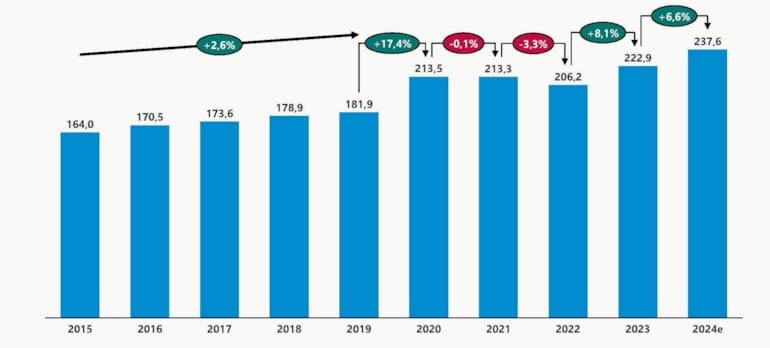

Norsk dagligvarehandel omsatte for 237,6 mrd NOK i 2024.

Etter en rekordsterk vekst i 2020 ligger dagligvarehandelen fortsatt på et høyt nivå målt i omsetning. Veksten i 2024 var på hele 6,6% etter en vekst på 8,1% i 2023. Volumet falt i 2023, men i 2024 er det en volumvekst ettersom prisveksten på matvarer og alkoholfrie drikkevarer på 5,3 prosent, mens omsetningen økte med 6,6%.

Omsetningsutvikling dagligvare (Mrd NOK / SSB)

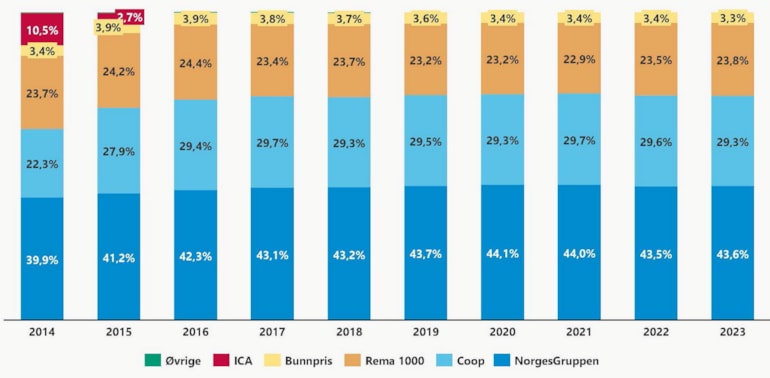

Den tradisjonelle dagligvarebransjen i Norge er konsentrert, med kun tre store aktører; NorgesGruppen, Coop og Rema 1000, samt noe mindre Bunnpris. Bunnpris kjøper mesteparten av varene sine fra NorgesGruppens grossist ASKO. NorgesGruppen er den største av aktørene, med en markedsandel på 43,6 prosent i 2023.

Utvikling markedsandeler dagligvarebransjen (AC Nielsen)

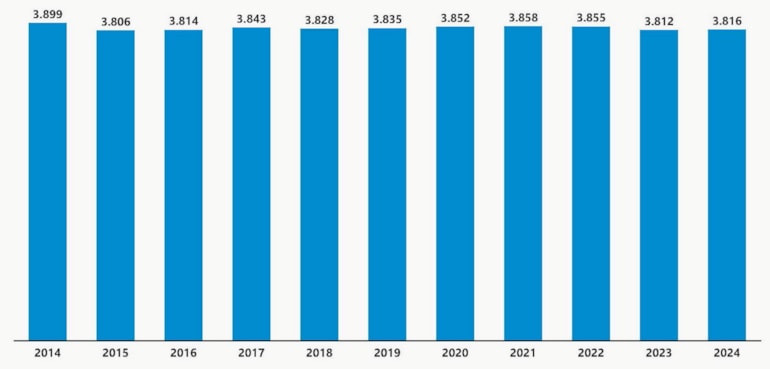

Dagligvarebransjen preges ikke av nedgang i butikkdød noe som er trenden for butikker totalt sett i Norge. Bransjen er en av de bransjen som har en stabil butikkmasse. Norge er et av landene i Europa med flest butikker per innbygger, med 7,5 butikker per 10 000 innbygger mot 5,7 butikker per 10 000 innbygger i Sverige. Norske butikker er relativt sett små, og i snitt rundt halvparten av størrelsen på de svenske (Menon 2016).

Utvikling antall butikker til dagligvarekjedene (AC Nielsen)

I Norge er en stor og stadig voksende andel av butikkene lavprisbutikker, og disse utgjorde i 2024 hele 66,3 prosent av markedet, noe som er en høy andel sammenlignet med resten av Europa.

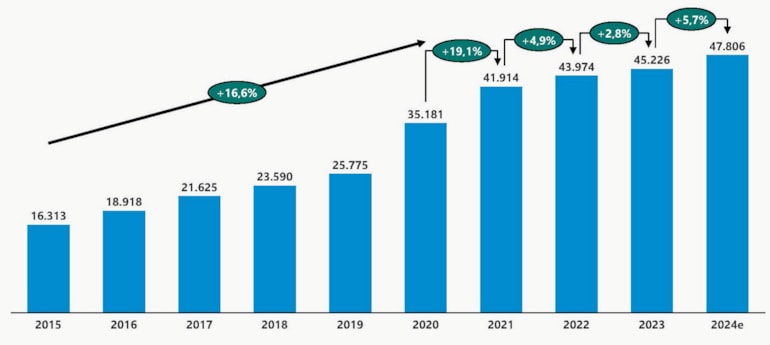

Netthandel er en salgskanal og ikke en bransje. Men det er fremdeles slik at netthandel skilles ut som egen bransje i tall og statistikker selv om vi er på vei inn i en tid det er fysisk handel og netthandel går om hverandre. Netthandelsbutikkene har opplevd en formidabel vekst de seneste årene og ikke minst fra 2019 til 2020. Koronarestriksjoner førte til en eksplosjon i netthandel og bransjen fortsetter å vokse videre selv etter pandemien dog med en betydelig lavere vekstrate.

Oppdaterte tall for netthandel her

Utvikling omsetning (Mrd NOK) norske nettbutikker (SSB)

Faghandelen opplever et marked i endring som følge av digitalisering, miljøfokus og endret forbrukeradferd. For de aller fleste bransjene førte koronapandemien til sterk omsetningsøkning. Etter at koronarestriksjonene ble fjernet vred forbrukerne forbruket mot tjenester som de igjen kunne konsumere og dette reduserte forbruket av varer. Økt grensehandel og flyreiser har også bidratt til å flytte varekjøp ut av Norge og til utlandet i 2023 og 2024. Dette var en forventet utvikling og har også fortsatt noe i 2024, men nå nærmer man seg en normalisering mot nivåene fra før pandemien. I 2024 har det vært etter flere år med volumnedgang en svak økning i volumet i den norske varehandelen. Dette er primært drevet av en sterk reallønnsvekst i 2024.

I 2024 preges varehandelen av at vinnerbransjene fra pandemien har falt tilbake. Eksempler på dette er elektronikk, møbel, drikkevarer og byggevare. Det er i en tid med redusert et tydelig skille mellom kapitalvarer som faller tilbake og varer som forbrukerne i større grad må ha som dagligvarer og apotekvarer som utvikler seg bra i 2024. I takt med reallønnsvekst i 2024 og forventninger om dette i tiden fremover samtidig som renten vil kunne falle tyder dette på at varehandelen bunnet ut i 2024 og at forbrukeren vil ha større disponibel inntekt i de kommende årene.

Se oppdaterte tall for bransjene i varehandel her

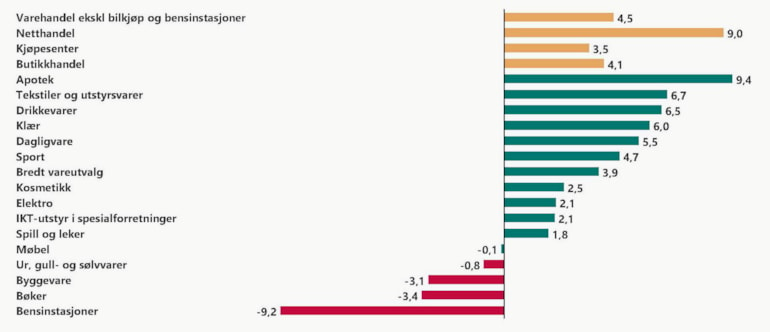

Omsetningsutvikling 2024 (prosentvis endring fra 2023)

Kilde: SSB og Kvarud Analyse (kjøpesenter)

Engroshandel drives av grossister. De er et mellomledd mellom produsentene, som produserer varer, og sisteleddet, som selger til forbrukere. Grossister kan for eksempel ivareta logistikk-, innkjøp-, og lagerfunksjon.

Agentur- og engroshandel omsatte for 1 443 mrd kr i 2024 (SSB) . Grossistene selger både til varehandel (detaljhandel) som selger til forbrukere, samt til bedrifter, næringsliv og det offentlige.

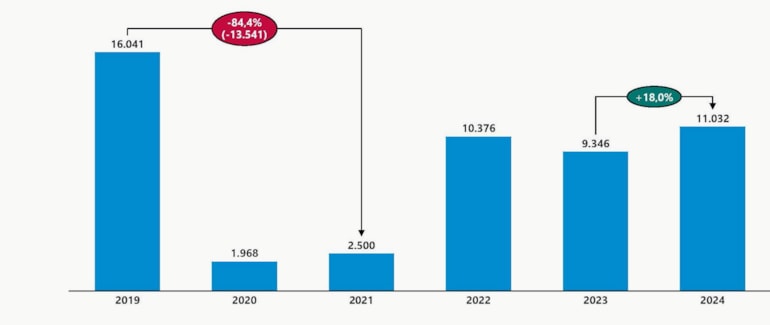

Netthandel fra utlandet og grensehandel hadde høy vekst frem til korona stoppet handelen brått mars 2020. Under pandemien var grensehandelen fraværende, men i takt med fjerningen av restriksjonene øker grensehandelen igjen. Trafikken mot de store grensehandelssentra ligger i februar 2025 på nivået fra før pandemien etter å ha ligget 90 prosent under normalen i pandemien. SSB har i 2023 lagt om grensehandelsstatistikken så 2023 er ikke helt sammenlignbar med 2022 og mest sannsynlig har grensehandelen økt i 2023 sammenlignet ,med 2022 når man ser på andre kilder som trafikkdata og DnBs korttransaksjoner. For 2024 er det en vekst i grensehandelen på 18 prosent der tall for 2023 og 2024 skal være sammenlignbare.

Se oppdaterte grensehandelstall her

Utvikling grensehandel (MNOK) 2019-2023

Retailmarkedet har de siste årene vært i hurtigere endring enn noen gang før. Store omveltninger i produksjon, distribusjon og last mile, digitale plattformer, netthandel, reell bærekraft, pandemi med omsetningsrekord og inflasjon med sterk kostnadsøkning og forsiktige forbrukere. Et vanskelig landskap å manøvrere i. Handel er nok den næringen som kjenner endringer først på kroppen eller tallene, og som først må endre eller tilpasse sin atferd.

Forbruksmønstre er i endring og gir fart til nye bransjer og helt nye typer aktører, som igjen bidrar til utvikling og innovasjon innen varehandel med tilhørende tjenester.

Selv om det alltid handler om å tilby kunden det kunden vil ha på den måten kunden vil ha det, utvikler kundens forventninger og forbruksmønster seg stadig. Kunden har i dag i økt grad ønske om stabilitet og trygghet, og dette gjenspeiler seg i et ønske om en verdi og et formål fra de virksomheter man velger å handle hos, hvor bærekraft, transparens og nytteverdi vinner frem foran øvrige handelsaktører.

Følgende trender forventer vi mer av: